Có lẽ bất kỳ nhà đầu tư nào khi tham gia vào thị trường chứng khoán đều đã từng tìm hiểu qua phương pháp CANSLIM của nhà đầu tư huyền thoại William J. O’Neil – một trong những phương pháp kinh điển trong đầu tư chứng khoán. Trong bài viết dưới đây, libra24h.com sẽ giới thiệu đến bạn phương pháp CANSLIM – một trong những phương pháp đầu tư nổi tiếng, hiệu quả đã chứng minh qua nhiều năm.

1. Phương pháp CANSLIM là gì ?

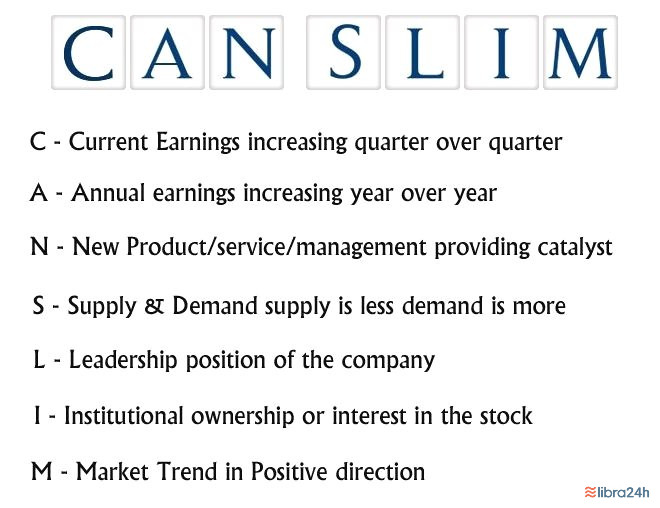

CANSLIM là một bộ nguyên tắc để lựa chọn các cổ phiếu tăng trưởng theo xu hướng trong đó mỗi chữ cái tượng trưng cho một nguyên tắc khác nhau. Được phát triển bởi William O’Neil, CANSLIM được sử dụng để hỗ trợ các quyết định đầu tư thông qua việc xác định các cổ phiếu tăng trưởng hiệu quả.

William O’Neil, sinh ngày 25 tháng 3 năm 1933, là một nhà văn, doanh nhân và nhà môi giới chứng khoán người Mỹ, người được biết đến nhiều nhất với tư cách là người sáng lập của tạp chí tài chính Investor’s Business Daily – đối thủ cạnh tranh của The Wall Street Journal.

O’Neil đã viết một số cuốn sách, bao gồm How to Make Money in Stocks, 24 Essential Lessons for Investment Success and The Successful Investor. Hệ thống đầu tư CANSLIM được phát triển bởi O’Neil trong thời gian ông làm môi giới chứng khoán vào cuối những năm 1950.

Không giống như những cách tiếp cận thông thường với những tiêu chí lọc cổ phiếu khá đơn giản, CANSLIM là sự kết hợp khá hài hòa của cả hai yếu tố phân tích cơ bản và phân tích kỹ thuật.

Sự thành công của phương pháp dựa trên sự kiểm định khách quan 7 yếu tố thường xuất hiện ở những cổ phiếu có mức tăng trưởng mạnh mẽ trong nhiều năm và lịch sử giao dịch của chúng. Hệ thống cũng tận dụng các lệnh cắt lỗ để chuyển thành tiền mặt nhằm tránh những khoản thua lỗ lớn.

Mỗi ký tự trong từ CANSLIM đại diện cho một trong 7 đặc điểm chính của những cổ phiếu thành công trong quá khứ, bao gồm:

C – Current Quarterly Earnings Per Share – Tăng trưởng thu nhập Quý hiện tại

A – Annual Earnings Increases – Tăng trưởng lợi nhuận hàng năm

N – New Products, New Management, New Highs – Sản phẩm mới, Ban quản lý mới, Giá cao mới

S – Supply and Demand: Cung – Cầu cổ phiếu

L – Leader or Laggard – Cổ phiếu dẫn đầu hay Cổ phiếu đội sổ

I – Institutional Sponsorship – Sự ủng hộ của các định chế tài chính, quỹ đầu tư

M – Market Direction – Xu hướng thị trường

2. Phân tích các tiêu chí chọn lựa cổ phiếu trong phương pháp CANSLIM

Công ty có đưa ra báo cáo thu nhập tăng trưởng tốt, cao hơn đáng kể so với thu nhập một năm trước đó không?

Từ nghiên cứu của mình, O’Neill phát hiện ra rằng phần lớn các công ty trải qua mức tăng trưởng giá cổ phiếu mạnh mẽ đều có mức tăng trưởng thu nhập hàng quý vượt quá 70% trước khi bắt đầu tăng trưởng giá.

Tuy nhiên, đó có thể là trường hợp của một số ít các công ty cực kỳ thành công, nhưng để xây dựng danh mục cổ phiếu, hoặc ít nhất là có nhiều công ty hơn, ông khuyến nghị:

- Tăng trưởng EPS (Current Earning Per Share) quý gần nhất và quý gần liền kề phải đạt tối thiểu 20% – 25% so với quý cùng kỳ và không so sánh với quý liền kề trước đó để loại bỏ yếu tố thời vụ.

- Thu nhập phải đến từ hoạt động sản xuất kinh doanh chính, loại bỏ các yếu tố đột biến chỉ xảy ra 1 lần như: bán bất động sản, bán cổ phần đầu tư tài chính, chênh lệch tỷ giá,…Nếu công ty có vị thế thấp ở lĩnh vực mà mình hoạt động, rất có thể doanh nghiệp khó có thể duy trì mức tăng trưởng EPS trong dài hạn.

- Thêm vào đó, tăng trưởng lợi nhuận phải được đi kèm cùng tăng trưởng doanh thu. Tăng trưởng doanh thu quý gần nhất tối thiểu phải đạt 20–25% hoặc tối thiểu duy trì tốc độ tăng trưởng dương và ngày càng tăng trong các quý gần đây.

- Việc kiểm tra tăng trưởng doanh thu là rất cần thiết vì nếu không có sự tăng trưởng doanh thu nhất quán thì không thể duy trì tăng trưởng lợi nhuận.

2.2 Tiêu chí A – Annual Earnings Increases – Tăng trưởng lợi nhuận hàng năm

Công ty có tăng trưởng lợi nhuận tốt trong những năm trước không? O’Neill đề xuất một lần nữa tốc độ tăng trưởng thu nhập hàng năm ít nhất là 25%. Ông cũng gợi ý rằng lợi nhuận trên vốn chủ sở hữu (ROE) 4 quý hoặc năm gần nhất đạt tối thiểu 17% cũng nên được kiểm tra, vì nó có nghĩa là công ty đang đầu tư vốn một cách hiệu quả.

Biên lợi nhuận trước thuế đạt tối thiểu 17% nhưng phải xét đến đặc thù ngành, chẳng hạn ngành bán lẻ biên lợi nhuận rất thấp.

Hầu hết các công cụ sàng lọc cổ phiếu sẽ cho phép bạn lọc theo mức tăng trưởng thu nhập hàng năm trong 1,3 & 5 năm. Nếu bạn chọn tỷ lệ tăng trưởng thu nhập hàng năm trong 5 năm, điều này sẽ giúp bạn lọc ra những công ty chỉ đơn giản là tăng trưởng ngắn hạn hoặc thao túng tài khoản để hiển thị thu nhập cao hơn trong một quý cụ thể.

Đặc biệt với 2 tiêu chí C và A, O’Neil đã xây dựng 2 chỉ số xếp hạng độc quyền để đánh giá thu nhập tổng hợp của doanh nghiệp (EPS rating) và chất lượng của EPS (SMR rating). Những doanh nghiệp tốt sẽ có EPS rating >80 điểm và SMR rating từ B trở lên.

Cụ thể:

- EPS Rating: Là chỉ số đánh giá tăng trưởng thu nhập tổng hợp của doanh nghiệp với số liệu EPS của 2 quý gần nhất và bình quân 3 năm gần nhất. Trong tiêu chí này, các doanh nghiệp sẽ được xếp hạng từ 1 (kém nhất) đến 99 (tốt nhất). Theo đó, một cổ phiếu có EPS rating từ 90 điểm trở lên có nghĩa rằng chúng nằm trong top 10% cổ phiếu có tăng trưởng thu nhập tốt nhất thị trường.

- SMR rating: Là chỉ số đánh giá chất lượng EPS của doanh nghiệp dựa trên việc đánh giá kết hợp 3 yếu tố: tăng trưởng doanh số, tỷ suất lợi nhuận và lợi nhuận trên vốn chủ sở hữu (ROE). Các doanh nghiệp sẽ được xếp hạng từ E (tệ nhất) đến A (tốt nhất). Một cổ phiếu có SMR ranking ở mức A có nghĩa là công ty nằm trong top 20% cổ phiếu có chất lượng tăng trưởng thu nhập dựa trên các yếu tố chính tốt nhất thị trường.

Bạn đọc có thể tham khảo thêm bài viết:

Chỉ số cơ bản ROA, ROE, ROS – những điều cần biết về chứng khoán cho người mới bắt đầu

2.3 Tiêu chí N – New Products, New Management, New Highs – Sản phẩm mới, Ban quản lý mới, Giá cao mới

Công ty có đổi mới về cơ sở sản phẩm của mình hay ban quản lý mới để tìm kiếm hiệu suất cao hơn không? Về cơ bản đây là một câu hỏi về kinh doanh.

Nếu một công ty có lịch sử đổi mới hoặc phát triển các sản phẩm vượt trội so với đối thủ về giá cả, chất lượng hoặc cả hai thì đây là một tín hiệu tuyệt vời cho sự tăng trưởng giá cổ phiếu trong tương lai.

Ngoài ra, theo O’Neill, những thay đổi về quản lý hoặc hội đồng quản trị cũng là một chỉ báo tích cực. Thay máu cơ cấu lãnh đạo của một tổ chức cũng là một phương thức để thúc đẩy sự phát triển: Con người mới = Ý tưởng mới.

Tuy nhiên, trường hợp này tôi không hoàn toàn đồng ý ở chỗ doanh nghiệp liên tục thay đổi đội ngũ quản lý hoặc thuê ngoài để cố gắng tìm ra công thức tăng trưởng kỳ diệu hiếm khi đem lại hiệu quả tích cực.

Hãy nhìn vào lịch sử của Hewlett Packard (Mã CK: HPQ) kể từ khi những người sáng lập rời công ty, công ty đã liên tục đưa vào ban quản lý mới, sáp nhập và quay vòng, trước sự thất vọng của các cổ đông và chính nhân viên của họ.

Ngoài ra, những nhân tố mới cũng có thể tìm thấy ở những doanh nghiệp trẻ, những công ty vừa mới IPO (chào bán công khai lần đầu). Tuy nhiên, cũng cần cẩn trọng khi đầu tư vào những doanh nghiệp này bởi khó khăn trong việc tìm kiếm và kiểm chứng những thông tin liên quan và dữ liệu lịch sử giá của doanh nghiệp.

2.4 Tiêu chí S – Supply and Demand Cung – Cầu cổ phiếu

Nhu cầu cổ phiếu có ngày càng tăng trên thị trường hay không và khối lượng giao dịch có tăng theo giá không?

Đây chính ra nguyên tắc cốt lõi vì trên thực tế Cung-Cầu chính là lý do duy nhất khiến giá cổ phiếu tăng hoặc giảm. Nếu người bán (cung) nhiều hơn người mua (cầu), giá cổ phiếu sẽ giảm. Ngược lại, nếu cầu vượt cung, giá sẽ tăng.

Giờ đây, vào bất kỳ ngày nào, giá cổ phiếu có thể tăng hoặc giảm và hầu như không liên quan. Tuy nhiên, nếu bạn thấy sự tăng trưởng khối lượng hàng tuần và hàng tháng và giá cổ phiếu đi lên, bạn biết rằng cầu đang cao hơn cung.

O’Neill khuyến nghị rằng khối lượng giao dịch hàng ngày cần phải cao hơn khối lượng trung bình cho cổ phiếu trong ba tháng trước đó.

Trong mỗi chu kỳ thị trường sẽ chuyển hướng tập trung từ các cổ phiếu vốn hóa cao sang vốn hóa thấp và ngược lại, nhà đầu tư cần phải theo sát thị trường để có hành động sáng suốt.

Trong tiêu chí này, CANSLIM cũng sử dụng một chỉ số độc quyền là A/D rating.

Chỉ số này được tính toán dựa trên việc so sánh tương quan giữa lực mua và bán các cổ phiếu trong khoảng thời gian 13 tuần giao dịch gần nhất. Các doanh nghiệp sẽ được xếp hạng từ E (bán nhiều) đến A (mua nhiều). Thông thường, một doanh nghiệp có cung/cầu tốt sẽ có A/D rating từ B (>60 điểm) trở lên.

2.5 Tiêu chí L – Leader or Laggard – Cổ phiếu dẫn đầu hay Cổ phiếu đội sổ

Công ty có phải là công ty dẫn đầu trên thị trường không? Đây là một câu hỏi kinh doanh quan trọng khác về lợi thế cạnh tranh.

Một công ty dẫn đầu trong ngành của mình phải có một số lợi thế cạnh tranh quan trọng, về sản phẩm, chất lượng dịch vụ hoặc giá cả. Tuy nhiên, việc tìm kiếm các công ty này bằng cách sàng lọc danh sách sản phẩm của mọi công ty và thực hiện phân tích thị trường cạnh tranh là không thể.

Vì vậy, O’Neill khuyến nghị nhà đầu tư tìm kiếm các công ty có sức mạnh giá cổ phiếu cao hơn đối thủ cạnh tranh, thậm chí cao hơn 80% trong thị trường chứng khoán.

Ngoài ra, O’Neil cũng đề xuất tìm các cổ phiếu dẫn dầu mới qua các đợt điều chỉnh của thị trường. Trong một đợt điều chỉnh giá của thị trường tăng trưởng, những cổ phiếu tăng tiến giảm giá ít nhất (theo %) thường là những lựa chọn tốt.

Những cổ phiếu rớt giá nhiều nhất thông thường là những cổ phiếu yếu nhất. Những cuộc đột phá này sẽ tiếp tục diễn ra liên tục trong khoản 3 tháng.

Đối với tiêu chí này, William O’Neil đã xây dựng chỉ số RS rating làm căn cứ đánh giá và tìm kiếm ra những cổ phiếu hàng đầu mỗi ngành. Chỉ số này được tính toán bằng việc đo lường hiệu suất giá của cổ phiếu trong 12 tháng qua và sau đó so sánh kết quả với các cổ phiếu khác.

Các doanh nghiệp sẽ được xếp hạng từ 1 (tệ nhất) đến 99 (tốt nhất). Theo đó, công ty có xếp hạng RS đạt 80 điểm có nghĩa rằng nó đang vượt trội hơn 80% các cổ phiếu khác về hiệu suất giá.

2.6 Tiêu chí I: Institutional Sponsorship – Sự ủng hộ của các định chế tài chính, quỹ đầu tư

Cổ phiếu có mức sở hữu tổ chức đáng kể hay không? Hơn 70% tổng số cổ phần được sở hữu bởi các tổ chức, hầu hết là thay mặt cho các nhà đầu tư của họ.

Một cổ phiếu thành công không cần phải có thật nhiều cổ đông tổ chức, nhưng ít nhất phải có một vài cổ đông như vậy. Tiêu chí chỉ đơn giản đề cập đến quyền sở hữu cổ phiếu của các quỹ tương hỗ, ngân hàng, quỹ hưu trí và các tổ chức lớn khác. Những nhà đầu tư chuyên nghiệp này có nguồn lực và một đội ngũ các nhà phân tích chuyên nghiệp để đánh giá tất cả cơ hội đầu tư vào hàng nghìn cổ phiếu trên thị trường. Vì vậy không có gì tốt hơn khi chúng ta thấy họ đang sở hữu cổ phiếu mà chúng ta đang xem xét.

Khi các công ty đầu tư có sức mua nhiều nhất, họ ở vị trí có tác động đáng kể nhất đến giá cổ phiếu. Nếu công ty không hấp dẫn đối với các công ty đầu tư, thì khả năng giá cổ phiếu tăng cao hơn không đáng kể.

Tuy nhiên, nếu tỷ lệ sở hữu của tổ chức trên 90%, chẳng hạn, thì có nhiều khả năng giá cổ phiếu sẽ tăng giá. Nhà đầu tư nên ưu tiên chọn cổ phiếu có số lượng quỹ tham gia sở hữu đang tăng lên hoặc được các tổ chức lớn nội bộ mua vào thêm để củng cố vị trí trong quý gần nhất. Nhưng cũng cần lưu ý khi nội bộ và các tổ chức liên tục bán ra. Đó thường là một tín hiệu xấu.

2.7 Tiêu chí M – Market Direction – Xu hướng thị trường

Hiểu được xu hướng thị trường tổng thể là điều cần thiết để có thể sắp xếp thời gian mua cổ phiếu của bạn một cách hiệu quả.

Thị trường di chuyển theo ba hướng, xu hướng tăng, xu hướng giảm hoặc đi ngang. Nếu bạn đang mua cổ phiếu trong một thị trường Bear kéo dài nhiều năm, thì khả năng bạn kiếm được lợi nhuận là rất nhỏ. Trong thời kỳ sợ hãi của thị trường, hầu hết giá cổ phiếu của các công ty đều giảm.

Trên thực tế, theo O’Neill 3 trong số 4 cổ phiếu di chuyển cùng chiều với thị trường. Thực tế cho thấy rằng cứ 4 cổ phiếu trên thị trường thì có 3 cổ phiếu tăng giá để đưa thị trường đi lên vì thị trường chỉ là sự phản ánh của tất cả giá cổ phiếu. Điểm mấu chốt ở đây là nếu bạn mua cổ phiếu trên thị trường Bull, bạn có cơ hội kiếm lời cao hơn nhiều.

Ngoài ra, O’Neil chia thị trường ra thành 3 trạng thái, tương ứng với 3 hành động cụ thể bao gồm:

- Tích lũy tăng giá: Đây là thời gian tốt để bạn mua cổ phiếu.

- Tăng dưới áp lực bán: Chỉ giải ngân với các vị thế mua mở rộng với khối lượng thấp. Ngoài ra, bạn nên cân nhắc đóng vị thế một phần trong trường hợp cổ phiếu xuất hiện những dấu hiệu suy yếu.

- Thị trường điều chỉnh: Ưu tiên quản lý rủi ro, gia tăng tỷ lệ tiền mặt trong tài khoản của bạn.

3. Đặc điểm nổi bật của phương pháp CANSLIM

Mô hình CANSLIM về cơ bản là một phong cách đầu tư linh hoạt dựa trên động lực tích cực được tạo ra bởi các công ty đang phát triển nhanh, có lợi nhuận với các sản phẩm và dịch vụ hàng đầu trong một thị trường đang phát triển.

Tính linh hoạt (Flexibility): Với CANSLIM, không có thời hạn nắm giữ xác định cho một cổ phiếu. Bạn có thể giữ cổ phiếu trong hai ngày hoặc hai năm. Nó có thể được xem như một chiến lược giao dịch swing hoặc một chiến lược mua và nắm giữ trung hạn. Một điều chắc chắn là CANSLIM không phải là chiến lược đầu tư giá trị.

Điểm vào cổ phiếu được đề xuất là khi giá cổ phiếu phá vỡ mức cao mới trong 52 tuần. Ngoài ra, chiến lược chỉ ra rằng nếu cổ phiếu giảm 20%, bạn nên cắt lỗ và bán. Đối với bất kỳ cổ phiếu cụ thể nào, điều này có thể xảy ra trong vòng một tuần hoặc trong khoảng thời gian nhiều năm, do đó, khung thời gian linh hoạt.

Động lượng (Momentum): CANSLIM là một chiến lược tạo động lực, vì các quy tắc là mua khi cổ phiếu ở mức cao nhất trong 52 tuần mới, khi cổ phiếu đang có khối lượng giao dịch tăng và khi thị trường chung đang trong xu hướng tăng. Đây là định nghĩa của giao dịch theo động lượng và thời điểm thị trường.

Tăng trưởng có lợi nhuận: Yêu cầu cốt lõi của chiến lược CANSLIM là một công ty phải tăng thu nhập một cách mạnh mẽ. Thu nhập hàng quý hiện tại và thu nhập hàng năm phải tăng mạnh cùng với doanh thu. Vì vậy, theo phương pháp này có nghĩa là bạn đang tìm kiếm các công ty phát triển nhanh có lợi nhuận.

Sản phẩm tuyệt vời: Tất nhiên, chữ L trong CANSLIM đề cập đến các công ty đang dẫn đầu ngành của họ về sản phẩm và dịch vụ, sự đổi mới, hoặc ít nhất là tăng trưởng giá cổ phiếu. Hẳn nhiên bạn không bao giờ muốn mua cổ phiếu của một công ty đang tụt hậu so với các đối thủ cạnh tranh. Dẫn đầu cũng có thể có nghĩa là lãnh đạo có đạo đức và các chính sách ESG tốt.

4. Các bước lọc cổ phiếu theo phương pháp CANSLIM trên thị trường chứng khoán

Dưới đây là các bước cơ bản lọc cổ phiếu để tìm ra những cổ phiếu dẫn đầu có chất lượng. Tuy nhiên, để lựa chọn được những cổ phiếu thành công, ngoài việc sử dụng các yếu tố định lượng thì các yếu tố định tính (tâm lý, kinh nghiệm, dự báo) cũng vô cùng quan trọng và phụ thuộc vào mỗi nhà đầu tư.

4.1 Bước 1: Xây dựng dữ liệu cho phương pháp CANSLIM

- Phương pháp truyền thống: Đọc tất cả báo cáo tài chính của doanh nghiệp trong khoảng ít nhất 3 năm trở lại đây và lựa chọn ra những doanh nghiệp phù hợp với phương pháp này. Tuy nhiên, nhược điểm của phương pháp này là mất rất nhiều thời gian để tìm ra một cổ phiếu phù hợp và rất có khả năng bạn đã mất đi cơ hội mua cổ phiếu doanh nghiệp với giá tốt nhất.

- Tham khảo các bài phân tích của chuyên gia chứng khoán: Những nhà đầu tư chứng khoán chuyên nghiệp hoặc bộ phận phân tích của các tổ chức tài chính luôn đưa ra rất nhiều bài phân tích chất lượng và được chia sẻ khá nhiều trên các diễn đàn cũng như các phương tiện thông tin đại chúng.

4.2. Bước 2: Dùng bộ lọc để lọc cổ phiếu tiềm năng

Trên các website của các công ty chứng khoán, các thời báo tài chính như cafef, vietstock, VNdirect hay các sàn giao dịch chứng khoán thường có các bộ lọc cổ phiếu dựa trên cả hai yếu tố cơ bản và kỹ thuật.

4.3. Bước 3: Đánh giá xu hướng thị trường – quyết định thời điểm tốt để đầu tư

Như đánh giá từ các tiêu chí trên, 3 trong 4 cổ phiếu tăng trưởng sẽ có diễn biến giao dịch cùng chiều với thị trường chung. Vì vậy, hãy chắc chắn rằng, bạn sẽ tham gia khi thị trường đang trong giai đoạn tích cực “nỗ lực tăng giá” hoặc “khẳng định xu hướng tăng giá” hay ít nhất thị trường xuất hiện dấu hiệu tạo đáy với “ngày lấy đà” xuất hiện trong giai đoạn thị trường điều chỉnh.

4.4. Bước 4: Chiến lược thoát hiểm

Trong những cuốn sách về phương pháp CANSLIM của mình, O’neil chia sẻ triết lý bán hàng của mình là sẽ bán sau khi đạt lợi nhuận từ 20-25% cho một cổ phiếu – mức tương ứng với tốc độ tăng trưởng 20-25% của dòng thu nhập. Sau đó, chúng ta có thể gộp các khoản lãi và gốc lại để đầu tư cho một cổ phiếu khác ở thời điểm thích hợp.

Vì vậy, khi bạn bán một cổ phiếu trước khi nó tạo đỉnh và điều chỉnh, bạn cũng sẽ thoát khỏi giai đoạn điều chỉnh từ đỉnh sau đó. Ngoài ra, nếu theo phương pháp CANSLIM bạn cũng sẽ đạt được khoản lợi ích gia tăng nhiều hơn từ việc đầu tư sang một cổ phiếu khác.

Xem thêm:

Những kiến thức cơ bản về trường phái phân tích kỹ thuật mà bạn không thể bỏ qua

Các mô hình phân tích kỹ thuật chứng khoán thông dụng mà bạn cần biết

Hy vọng qua những kiến thức trên, libra24h.com đã giúp các bạn hiểu rõ hơn về phương pháp CANSLIM – một trong những phương pháp kinh điển trong đầu tư chứng khoán. Chúc bạn thành công!

Nguồn: VnRebates.net

Chi Nguyễn